双汇发展年报被问询去年日常关联交易较2017年增115%

深交所网站最近几天刊登的《关于河南双汇投资发展股份有限公司2021年年度报告的问询函》显示,河南双汇投资发展股份有限公司最近几天披露了2021年年报。

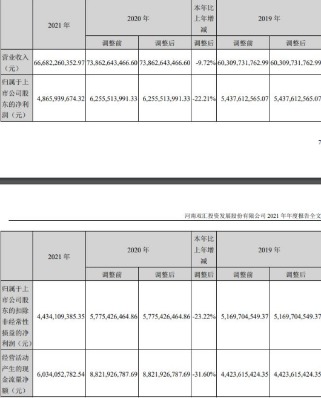

报告显示,公司2021年实现营业收入666.82亿元,同比下降9.72%,归属于上市公司股东的净利润48.66亿元,同比下降22.21%,归属于上市公司股东的扣除非经常性损益后的净利润44.34亿元,同比下降23.22%,经营活动产生的现金流量净额60.34亿

报告期内,公司前五名供应商采购金额合计121.62亿元,占年度采购总额的21.55%其中,Rotex有限公司为公司母公司,漯河双汇物流投资有限公司与公司受同一最终控制人控制,为公司关联方

公司称,2021年公司日常关联交易实际金额为119.76亿元,预计金额为159.36亿元实际金额与预计金额相差24.85%差异较大的主要原因是2021年中美价差明显缩小,公司减少进口肉类采购规模

报告期内公司报告期内采购总额为533.41亿元,其中国产生猪采购257.00亿元,国产原料,辅料及包装材料采购129.79亿元,进口肉类,辅料及包装材料采购146.62亿元。

公司聘请的会计师事务所为安永华明会计师事务所,签约会计师为侯杰,童丹丹。

深交所指出,年报显示,公司报告期内总收购金额为533.41亿元,其中国内生猪收购金额为257.00亿元,占比48.18%,国内原料,辅料和包装材料采购金额129.79亿元,占比24.33%,进口肉类,辅料和包装材料采购金额146.62亿元,占比27.49%公司最近五年日常关联交易实际发生额分别为55.62亿元,51.63亿元,82.35亿元,3142.01亿元,119.76亿元报告期内日常关联交易较2017年增长115.32%,同期实现营业收入分别为504.47亿元,487.67亿元,603.10亿元公司关联方Rotex有限公司近五年一直是公司最大的供应商,采购金额分别为31.08亿元,24.10亿元,51.99亿元,120.84亿元,93.21亿元漯河汇生生物科技有限公司与公司受同一最终控制人控制,也是公司第二大客户报告期内,公司销售额为4.15亿元公开资料显示,漯河汇生注册资本为3257.26万元

按商品类别列出前十名供应商的采购方式,采购金额,采购价格以及国内外其他同类商品的价格水平,说明公司从国外采购大量进口肉类,辅料,包装材料,备件的原因和必要性,

以2021年中美猪肉月平均价格为基础,对我公司从Rotex股份有限公司采购的肉制品与国内外其他同类产品的采购价格进行比较,分析论证贵公司从Rotex股份有限公司采购肉制品价格的公允性。

详细列出近三年的日常关联交易,包括但不限于关联方名称,购销模式,购销金额,涉及商品类别,购销价格等。,并结合国内外其他类似商品的价格水平和公司其他第三方供应商/客户的价格水平,分析论证公司关联交易价格的公允性,

说明公司最近五年日常关联交易增长率明显高于营业收入增长率的原因及合理性,

结合漯河汇生的主营业务,业务规模,业务资质,说明公司与其存在较大的关联交易,且交易金额远远超过其注册资本的合理性请年审人员核对上述问题和,并给出明确意见

以下为原文:

关于河南双汇投资发展股份有限公司2021年年度报告的问询函

公司年报问询函305号

河南双汇投资发展有限公司董事会:

在对贵公司2021年年度报告进行事后审查的过程中,我部关注了以下事项:

1.年报显示,报告期内,贵公司实现营业收入666.82亿元,同比下降9.72%,归属于上市公司股东的净利润48.66亿元,同比下降22.21%,经营活动现金流量净额60.34亿元,同比下降31.60%其中,季度经营活动产生的现金流量净额分别为14.04亿元和—1.2亿元报告期内,销售费用,管理费用,财务费用和R&D费用分别为18.74亿元,10.82亿元,—1100万元和1.44亿元销售费用和R&D费用分别增长13.88%和49.78%,管理费用和财务费用分别下降22.31%和132.95%你公司2022年一季报显示,2022年1—3月,你公司实现营业收入137.62亿元,同比下降24.73%,净利润14.60亿元,同比增长1.34%

结合行业情况,主要成本变化和可比公司,说明2021年营业收入和净利润同比下降和2022年一季度营业收入同比下降的原因,说明2022年一季度净利润同比上升的原因,结合业务特点,营业收入和成本的确认时间和政策等,说明营业收入与经营活动产生的现金流量净额差异较大,季度间变化较大的原因及合理性,并比较最近三年营业收入与经营活动产生的现金流量净额的变化,说明上述变化是公司特征还是行业特征,说明营业收入,净利润及销售费用,管理费用,财务费用,R&D费用的变动是否匹配,结合贵公司实际经营情况分析相关费用变动的原因及合理性,说明营业收入构成中其他行业收入63.07亿元的具体构成

2.年报显示,报告期内你公司总收购金额为533.41亿元,其中国内生猪收购金额为257.00亿元,占比48.18%,国内原料,辅料和包装材料采购金额129.79亿元,占比24.33%,进口肉类,辅料和包装材料采购金额146.62亿元,占比27.49%贵公司最近五年日常关联交易实际发生额分别为556,173.98万元,516,348.43万元,823,493.99万元,314,200,76.53万元,1197,580.57万元报告期日常关联交易较2017年增长115.32%同期实现营业收入金额分别为504.47亿元,487.67亿元,603.10亿元,738.63亿元,666.82亿元报告期内,实现营业收入较2017年增长32.18%贵公司关联方Rotex有限公司近五年一直是贵公司最大的供应商,贵公司向其采购金额分别为31.08亿元,24.10亿元,51.99亿元,120.84亿元,93.21亿元漯河汇生生物科技有限公司与贵公司受同一最终控制人控制,也是贵公司的第二大客户报告期内,贵公司对it的销售额为4.15亿元公开资料显示,漯河汇生注册资本为3257.26万元

按商品类别列出前十名供应商的采购方式,采购金额,采购价格以及国内外其他同类商品的价格水平,说明你公司从国外采购大量进口肉类,辅料,包装材料,备件的原因和必要性,以2021年中美两国猪肉月平均价格为基础,按月将你公司从Rotex有限公司采购的肉制品采购价格与国内外其他同类产品采购价格进行比较,分析论证你公司从Rotex有限公司采购肉制品价格的公允性,详细列示近三年的日常关联交易,包括但不限于关联方名称,购销方式,购销金额,涉及商品类别,购销价格等,并结合国内外其他类似商品的价格水平和贵公司其他第三方供应商/客户的价格水平,分析论证贵公司关联交易价格的公允性,说明你公司最近五年日常关联交易增长率明显高于营业收入增长率的原因及合理性,结合漯河汇生的主营业务,业务规模,业务资质,说明你公司与其存在较大的关联交易,且交易金额远远超过其注册资本的合理性请年审人员核对上述问题和,并给出明确意见

3.年报显示,报告期末贵公司存货账面价值为56.69亿元,存货跌价准备余额为2.02亿元,占比3.45%,其中本期计提12.83亿元,本期转回或核销12.98亿元安永华明会计师事务所将存货跌价准备的确认作为重点审计项目

列示分类期末存货中原材料的构成和采购成本,结合原材料的市场价格走势,说明贵公司对原材料计提存货跌价准备的充分性,以及存货可变现净值的确定过程和依据,列示期末存货的具体构成,产品价格变动,产品保质期,存货状况等分产品,并结合存货可变现净值的确定过程和依据说明存货跌价准备计提的充分性,说明本期大额存货跌价准备转回或核销的具体情况,依据或具体方式,并在此基础上说明是否存在通过不当计提存货跌价准备进行跨期利润调整的情况请年审会计师对上述问题进行核查并发表明确意见,说明对公司存货执行的存货核查等审计程序

4.年报显示,报告期末,你公司在建工程规模为30.97亿元,较上年同期的3.23亿元大幅增长857.78%你公司解释称,上述增加的主要原因是报告期内你公司未完成的新建及技改项目影响了在建工程的增加

5.年报显示,报告期内,你公司实现净利润48.66亿元,同比下降22.21%,少数股东损益1769.33万元,较上年同期的11428.83万元下降84.52%请结合子公司持股比例变化及财务数据,说明贵公司归属于母公司净利润与少数股东损益差异较大的原因及合理性

6.年报显示,贵公司报告期内有证券投资和衍生品投资其中,债权投资本期买入金额3.1亿元,本期卖出金额0元,期末账面价值3.15亿元,报告期损益464.67万元,本期买入商品期货金额3,344.45万元,本期卖出商品期货金额2,093.8万元,期末投资金额1,250.65万元,报告期实际损益金额43.49万元年报显示,你公司及控股子公司从事商品期货套期保值业务利用期货市场的套期保值功能,他们可以合理规避商品价格波动对贵公司原材料采购和产品销售的不利影响,控制经营风险,实现公司稳健经营的目标

说明报告期内相关债权投资的具体情况,包括但不限于具体投资方向,投资期限,投资风险等,说明报告期内衍生品投资的具体情况鉴于贵公司业务量较大,在商品期货套期保值业务中是否会出现期货持仓量与实际现货需求不匹配,从而导致无效套期保值的发生如果有,请及时,充分提示衍生品交易的相关风险

请就上述问题作出书面说明,并将相关说明材料于2022年5月30日前报送我部并对外披露,同时抄报派出机构。

特此通知你

深圳证券交易所上市公司管理一部

2022年5月16日

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

责任编辑:樊华